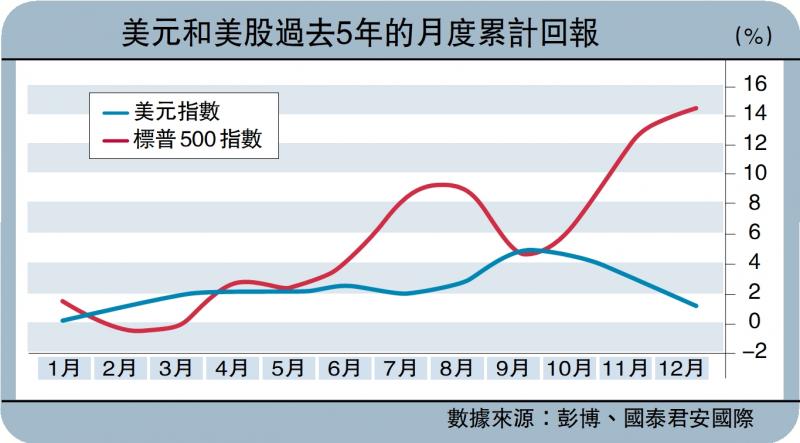

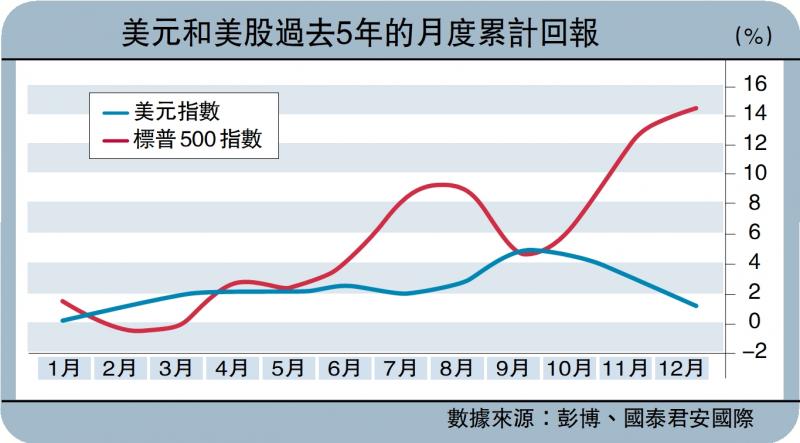

圖:美元和美股過(guò)去5年的月度累計(jì)回報(bào)

9月美股的投資回報(bào)一直不好�。近一個(gè)世紀(jì)內(nèi)�,9月不僅僅是美股平均回報(bào)率最差的月份��,而且也是唯一平均回報(bào)率為負(fù)的月份,達(dá)到-0.78%���。將視角擴(kuò)大:在全球70個(gè)國(guó)家中��,股市表現(xiàn)中位數(shù)和平均值最差的月份也是9月�����,沒(méi)有之一。

美股的這種季節(jié)性表現(xiàn)其實(shí)是市場(chǎng)反身性的一個(gè)結(jié)果,即愈多人相信就愈多人這樣做���,然后形成正循環(huán)反饋����。相似的例子還有“賣(mài)在5月”(Sell in May and Go Away)�����,“圣誕大漲”(Santa Clause Rally)����,“開(kāi)年效應(yīng)”(January Effect,指開(kāi)年的1月份的股市表現(xiàn)很大程度決定一年的股市方向)。

這世上原本沒(méi)有路�����,走的人多了也就成了路�����。當(dāng)然季節(jié)性還有其他的解釋��,但是筆者認(rèn)為都不如反身性的解釋合理。這與技術(shù)分析為什么有效的原理有相似之處����,技術(shù)支撐處畫(huà)線的人多了��,也就有了支撐。

如果把美股的季節(jié)性推演出去�,我們還會(huì)發(fā)現(xiàn)一些有意思的現(xiàn)象���。比如說(shuō)��,從標(biāo)普500指數(shù)在過(guò)去5年的表現(xiàn)來(lái)看�,盡管9月表現(xiàn)不佳�,但接下來(lái)的四季度往往會(huì)出現(xiàn)大反彈行情���。映射到今年的美股來(lái)看�����,盡管近期關(guān)于美國(guó)經(jīng)濟(jì)衰退的擔(dān)憂愈發(fā)加深,但如果美聯(lián)儲(chǔ)順勢(shì)降息、甚至有較大幅度的連續(xù)降息���,似乎也能夠?yàn)楣善笔袌?chǎng)提供助力���。

本篇文章想討論的重點(diǎn),是股票市場(chǎng)與外匯市場(chǎng)的關(guān)系。參考過(guò)去5年美元指數(shù)的季節(jié)性表現(xiàn)��,似乎9月是表現(xiàn)較好的一個(gè)月�,而四季度往往是美元指數(shù)表現(xiàn)最為糟糕的階段��。投射到今年���,如果美聯(lián)儲(chǔ)大幅降息,似乎美元指數(shù)也會(huì)進(jìn)一步承壓����,這也預(yù)示著美股和美元匯率在這個(gè)9月會(huì)再度出現(xiàn)“分野”�����。

當(dāng)然,由于今年的情況較為特殊——美聯(lián)儲(chǔ)可能會(huì)開(kāi)啟兩年多以來(lái)的首次降息——以上的分析似乎顯得挺有道理��,即美元和美股會(huì)在9月之后再度分道揚(yáng)鑣。但同時(shí)需要指出的是�����,在過(guò)去的幾年中,美國(guó)一直處于加息周期中�����,所體現(xiàn)出的季節(jié)性是否在降息周期中適用,仍然會(huì)存在一定的疑問(wèn)�����。

很多投資者指出�,不如我們?nèi)フ乙粋€(gè)類(lèi)似的降息周期來(lái)重新考察���,這聽(tīng)上去很有道理���。但事實(shí)上會(huì)忽視兩個(gè)問(wèn)題��,首先,本輪美國(guó)的經(jīng)濟(jì)周期處于“去全球化”過(guò)程中,是否與過(guò)去30年的“全球化”情形類(lèi)似�����;其次,市場(chǎng)本身存在慣性����,這也可以解釋為什么過(guò)去5年會(huì)出現(xiàn)顯著的季節(jié)性,也就是說(shuō)�����,即使市場(chǎng)的背景完全不同��,市場(chǎng)的走勢(shì)也可能不自覺(jué)出現(xiàn)重復(fù)����。就像一年四季,每當(dāng)你午飯時(shí)候走到樓下買(mǎi)午餐時(shí)����,你經(jīng)常會(huì)想那個(gè)牛肉飯真的吃膩了,要換個(gè)口味了�����,但往往你最后還是選擇了牛肉飯�。

就業(yè)降溫值得關(guān)注

說(shuō)到這里��,我們似乎并沒(méi)有解決任何關(guān)于市場(chǎng)的問(wèn)題�����。是�����,也不是����。比如說(shuō)美元指數(shù)在一個(gè)本應(yīng)強(qiáng)勢(shì)的9月表現(xiàn)得較為掙扎,這表明市場(chǎng)對(duì)于降息還是有很強(qiáng)的預(yù)期�����。目前為止���,美元指數(shù)在這個(gè)9月已經(jīng)下跌0.64%���,這也是2019年以來(lái)同期最差的表現(xiàn)�����。從這個(gè)角度來(lái)說(shuō),美元仍然有機(jī)會(huì)在未來(lái)幾周內(nèi)出現(xiàn)反攻����。一旦美元持續(xù)走弱,那么這樣的反季節(jié)性就會(huì)挑戰(zhàn)未來(lái)更重要的那個(gè)傳統(tǒng)規(guī)律——也就是美元指數(shù)在四季度往往表現(xiàn)會(huì)很差�����。而如果美元真的持續(xù)走弱���,那么就意味著美國(guó)經(jīng)濟(jì)大概率出現(xiàn)了問(wèn)題�����、甚至陷入衰退���,而這也可能會(huì)挑戰(zhàn)美股在四季度走勢(shì)偏強(qiáng)的規(guī)律��。

換句話說(shuō)����,這個(gè)9月�,市場(chǎng)更需要研究美國(guó)經(jīng)濟(jì)的基本面問(wèn)題����。很多問(wèn)題看似并不容易找到答案,但愈低的利率(衰退預(yù)期愈強(qiáng))��,也意味著財(cái)政可以更多發(fā)債���,這對(duì)于經(jīng)濟(jì)的支撐可能愈強(qiáng)�����。同時(shí)�����,我們也可以進(jìn)一步印證���,在經(jīng)濟(jì)降溫的過(guò)程中��,到底是勞動(dòng)力市場(chǎng)指標(biāo)、抑或是其他指標(biāo)更加具有“先驗(yàn)性”�。到目前為止,勞動(dòng)力市場(chǎng)降溫可能是一個(gè)較為早期且明確的信號(hào)���,其重要性從歷史上來(lái)說(shuō)是不言而喻的。

但就像前文討論的“季節(jié)性”一樣�����,大多數(shù)事情不會(huì)被簡(jiǎn)單重復(fù)���。因此�,從經(jīng)濟(jì)研究的角度而言�����,勞動(dòng)力市場(chǎng)的降溫是一個(gè)值得警惕的早期預(yù)警信號(hào)��,但如果多一組經(jīng)濟(jì)數(shù)據(jù)(比如說(shuō)消費(fèi))來(lái)印證���,那么美國(guó)經(jīng)濟(jì)的前景走弱則會(huì)成為一個(gè)確定的宏觀背景。

京公網(wǎng)安備11010502037337號(hào)

京公網(wǎng)安備11010502037337號(hào)